老後資金1億円で送れる生活レベルとは?毎月の支出額や資産を長持ちさせるコツを解説

2025年10月21日

「老後資金は1億円必要」と耳にすると、現実味がなく感じたり、本当に必要なのかと不安になる方も多いでしょう。実際のところ、1億円があれば安心できるのかどうかは、生活スタイルや支出の状況によって大きく変わります。

本記事では、1億円でどのような暮らしができるのかを整理しつつ、資産が不足するリスクや長持ちさせるコツについて解説します。

また公的年金の制度や、それを受け取る金融機関を工夫するだけで資産の守り方は変わります。例えば、UI銀行の「まもりのサイフ」を年金受取口座に設定すると当社所定の優遇金利が適用され、利息を毎月受け取れます。

詳細は下記のリンクをご確認ください!

\年に12回利息が受け取れる!/

UI銀行の「まもりのサイフ」をチェックする

- 金融資産1億円以上の世帯はどのくらいいる?

- 老後資金1億円で送れる生活レベルを2パターンで解説!

- 要注意!老後資金1億円でも「足りない」と感じる3つのケース

- 老後資金1億円を長持ちさせる4つのポイント

- ご自身に合った資金計画を立てて、豊かな老後を送ろう

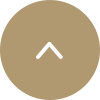

金融資産1億円以上を持つ世帯は、日本全体でごく少数です。

株式会社野村総合研究所の調査によれば、純金融資産が1億円以上の「富裕層」と「超富裕層」を合わせても、その割合は全世帯の約2.9%でした。100世帯のうち3世帯に満たない割合であり、1億円という資産がいかに大きな金額であるかがわかります。

出典:野村総合研究所「野村総合研究所、日本の富裕層・超富裕層は合計約165万世帯、その純金融資産の総額は約469兆円と推計」

出典:野村総合研究所「野村総合研究所、日本の富裕層・超富裕層は合計約165万世帯、その純金融資産の総額は約469兆円と推計」

また、金融広報中央委員会の調査によると、金融資産を保有していない世帯も含めた60代の二人以上世帯の平均貯蓄額は2,033万円、70代では1,923万円でした。ただし、平均値は一部の富裕層が数字を引き上げているため、より実態に近い中央値を見ると、60代で650万円、70代で800万円となっています。

(参照:金融広報中央委員会「家計の金融行動に関する世論調査(2024年)「各種分類別データ(令和6年)4 金融資産保有額(金融資産を保有していない世帯を含む)<問2(a)>」」)

いずれにせよ、老後資金1億円は、同年代の平均的な貯蓄額をはるかに上回る金額といえるでしょう。

老後資金1億円で送れる生活レベルを、次の2つのパターンに分けて解説します。

パターン1.年金と合わせて「ゆとりある生活」を送る場合

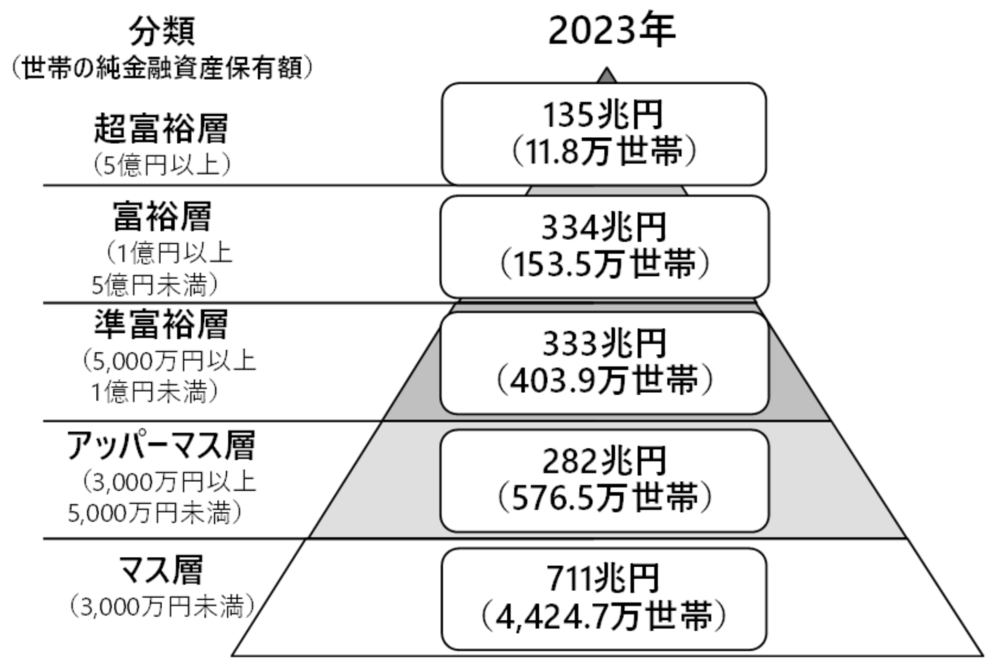

生命保険文化センターの意識調査によると、「公的年金以外の老後の必要生活資金月額」は、65歳以降で平均月額13.4万円でした。

出典:生命保険文化センター「2024(令和6)年度 生命保険に関する全国実態調査」

月額13.4万円を1億円の資産から取り崩していくことを想定して計算すると、「1億円 ÷ (13.4万円 × 12ヵ月) = 約62年」です。65歳から1億円を取り崩す生活を始めたとしても、資産が尽きる心配はほとんどないといえるでしょう。

趣味や旅行など、思い描いていたセカンドライフを送ることが十分に可能です。

パターン2.資産の取り崩しのみで「標準的な生活」を送る場合

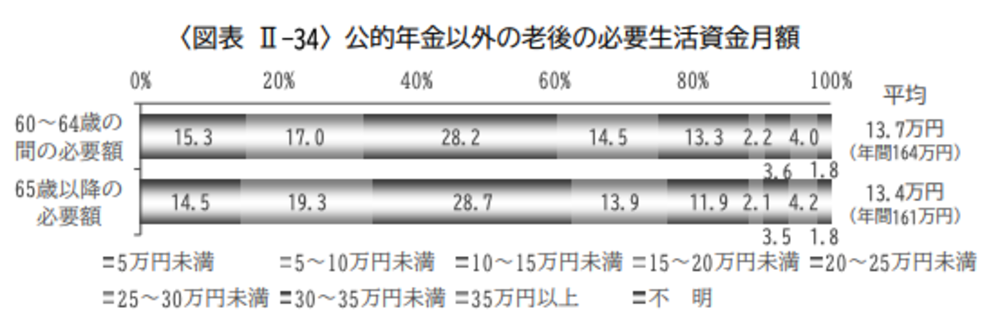

年金を考慮せず、1億円の資産のみで生活するケースも見てみましょう。総務省の家計調査報告によると、65歳以上の夫婦のみの無職世帯の1ヵ月の平均総支出は約28.6万円でした。

出典:総務省「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

この金額を標準的な生活を送るための支出額の目安とすると、1億円の資産で持つ年数は「1億円 ÷ (28.6万円 × 12ヵ月) = 約29.1年」です。65歳からこの生活を始めると、94歳頃まで資産が持つ計算です。

「人生100年時代」と言われる現代において、健康で長生きした場合には資産が尽きてしまうケースも考えられます。

老後資金として1億円を用意できれば十分に思えるかもしれません。しかし、さまざまな要因によって、「思ったより資産が減っている」と感じる場合もあります。

ここでは、1億円でも不足を感じやすい代表的なケースを3つ紹介します。

ケース1.インフレや物価高で支出が増える

まず考えられるのが、インフレ(物価の上昇)によってお金の価値が実質的に下がってしまうリスクです。

総務省の「2020年基準 消費者物価指数 全国 2025年(令和7年)8月分」を見ると、2020年を100とした場合、2025年8月の総合指数は112.1でした。これは、わずか5年で物価が1割以上も上昇したことを意味しています。特に、生活に身近な食料の指数は126.1と、全体を大きく上回るペースで上昇しています。

長期にわたる老後生活では、こうしたインフレが資産を少しずつ圧迫していく可能性を、常に頭に入れておく必要があるでしょう。

ケース2.医療費・介護費など想定外の出費がある

年齢とともに増える医療費や介護費も、資金計画を想定以上に圧迫させる要因のひとつです。毎月の生活費とは別に、突然まとまった支出が必要になる可能性があります。

生命保険文化センターの調査では、介護にかかった一時費用は平均47万円、月々の費用は平均9万円でした。公的な保険で自己負担は軽減されるとはいえ、より手厚いサービスを利用すれば、さらに支出が増える可能性があります。

ご自身や配偶者のもしものときを考え、こうした想定外の出費に対する備えをしておくことが大切です。

ケース3.現役時代からの生活レベルを維持してしまう

意外に見落としがちなのが、生活レベルの問題です。収入が年金中心になるにもかかわらず、現役時代と同じ感覚でお金を使っていると、資産は想定以上の早さで減っていきます。

特に、これまで高収入だった方ほど、生活水準を落とすことに抵抗を感じやすい傾向があります。毎日の外食や頻繁な旅行といった習慣が、気付かぬうちに家計を圧迫していることもあるでしょう。

退職という節目に家計をしっかり見直し、これからの収入に見合ったお金の使い方へ切り替える意識が、資産を守るうえで重要です。

老後資金1億円はゆとりある生活の大きな支えとなる一方、インフレや想定外の出費で目減りするリスクも秘めています。ここでは、資産を無理なく長持ちさせる4つのポイントを紹介します。

ポイント1.公的年金を最大限に活用する

老後の収入の柱となるのが、一生涯受け取れる公的年金です。

受給額を増やす確実な方法として、受給開始年齢を最大75歳まで遅らせることで年金額を増やせる「繰下げ受給」があります。1ヵ月遅らせるごとに受給額は0.7%ずつ増え、70歳で42%、75歳なら84%も増額された年金を生涯受け取ることが可能です。

繰下げ期間中の生活費は資産でまかなう必要がありますが、資産に余裕があるならひとつの選択肢になるでしょう。

また、年金を受け取る口座選びも重要なポイントです。例えば、UI銀行の「まもりのサイフ」は、年金受取口座に設定すると当社所定の優遇金利が適用され、利息を毎月受け取れます。

年金の受取口座にUI銀行の「まもりのサイフ」を検討してみてください。

\ご利用者限定クーポンも提供!/

UI銀行の「まもりのサイフ」をチェックする

ポイント2.定率法で計画的に資産を取り崩す

資産を取り崩す際は、「毎年300万円」と金額を決めるのではなく、「資産残高の4%」というように割合で引き出す定率法がおすすめです。

定率法は、資産を長持ちさせやすいのがメリット。資産が増えた年は多く、減った年は少なく引き出すため、資産状況に応じて金額が自動調整されます。資産の急激な減少を防ぐ定率法での取り崩しを検討しましょう。

ポイント3.資産運用でお金にも働いてもらう

インフレによる資産価値の目減りを防ぐには、預貯金だけでなく、一部を資産運用に回す「お金にも働いてもらう」という視点が欠かせません。

年3〜4%程度のリターンで運用できれば、物価上昇に負けずに資産価値を維持することも期待できます。NISAやiDeCoは利益が非課税になる有利な制度なので、活用を検討しましょう。

ポイント4.定期的に生活費を見直す

一度立てた資金計画も、状況の変化に合わせて見直す必要があります。

特に、通信費や保険料、使っていないサブスクなどの固定費を中心に、半年や1年ごとのタイミングで、支出全体に余分な費用がないかを確認する習慣をつけましょう。

老後資金1億円は、統計的に見ても多くの世帯にとって手が届きにくい金額です。仮に1億円を用意できても、インフレや医療費・介護費、生活水準の維持などによって「足りない」と感じる場面が出てくるおそれもあります。

だからこそ大切なのは、金額にとらわれすぎず「今から資産形成を始めること」です。NISAやiDeCoといった非課税制度や、年金受け取りで金利優遇があるUI銀行の「まもりのサイフ」などを活用すれば、将来への備えを一歩ずつ積み重ねていけます。

工夫次第で安心したセカンドライフは十分に実現可能です。ご自身に合った計画を立て、少しずつ資産形成を進めていきましょう。

\年に12回利息が受け取れる!/

UI銀行の「まもりのサイフ」をチェックする

・本記事は2025年10月15日の各種情報に基づいて作成しておりますが、将来の相場や市場環境、制度の改正等を保証するものではありません。

現在のあなたはどんなタイプ?9つのわたし資産の重要度をAIで判定!

あなた自身の多様な資産を知り、わたし資産をふやそう!

わたし資産スコアをためるとガチャ抽選で、プレゼントがもらえる企画を実施中!!