持ち家ありの老後一人暮らし 生活費は年金だけで足りる?今からできる資金準備の対策4選

2025年07月17日

近年、日本は高齢化が進み、一人で老後を迎える方が増えています。「実際の生活費っていくらかかるんだろう」「年金だけで足りるかな」といった漠然とした老後の不安をお持ちの方もいるかもしれません。

この記事では、持ち家で老後を一人暮らしする場合の生活費について、公的データをもとに詳しく解説していきます。平均的な収支やその内訳を理解し、老後の生活費をより具体的にイメージしていきましょう。

また、大切な老後の生活を支えるのは「年金」です。UI銀行では、この年金を便利でお得に受け取れる「まもりのサイフ(普通預金)」を提供しています。アプリからも手軽に申込みが可能なうえ、最寄りのきらぼし銀行窓口でも丁寧なサポートをご用意しています。

この機会に、ぜひ年金受取口座をUI銀行でご検討ください!

\大切な年金の受取口座に!/

UI銀行の「まもりのサイフ」をチェックする

- 増加する「おひとりさま」老後。持ち家あり一人暮らしの現状とは

- 老後一人暮らしの生活費は?平均額と内訳を解説

- 【男女別】持ち家あり老後一人暮らしの生活費をシミュレーション

- 持ち家を活かして老後資金を確保する3つの方法

- 老後の生活費不足に備える!今からできる資金準備の4つの対策

- 老後一人暮らしの生活費の実情を知り、今から賢く備えよう

日本では一人で老後を迎える、いわゆる「おひとりさま」が増加傾向にあります。

この章では、日本の高齢化がどのくらい進んでいるのか、そして実際にどれくらいの高齢者の方が一人で持ち家で暮らしているのか、公的データを基にその現状を見ていきます。

ご自身の将来を考えるうえで、まずは社会全体の動きから見ていきましょう。

日本の高齢化社会の推移

まず結論として、日本は世界でもトップクラスのスピードで高齢化が進んでいます。ニュースなどで耳にする機会も多いかもしれませんが、具体的にどのくらいなのでしょうか。

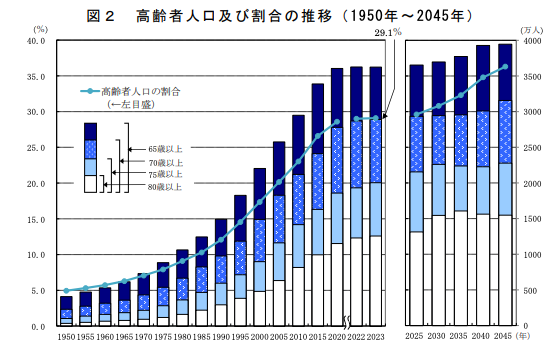

総務省の調査によると、2024年9月15日時点で日本の65歳以上の人口は約3,625万人、総人口に占める割合は29.3%でした。これは、国民の約3.4人に1人が65歳以上ということになります。

この高齢化の流れは今後も続くと予測されており、高齢者の割合が2040年には34.8%、2045年では36.3%になると見込まれています。

一人暮らし高齢者の割合は?

高齢化が進む中で、一人暮らしを選択する、あるいは結果的に一人暮らしとなる高齢者の方も増えています。それでは、この割合も見てみましょう。

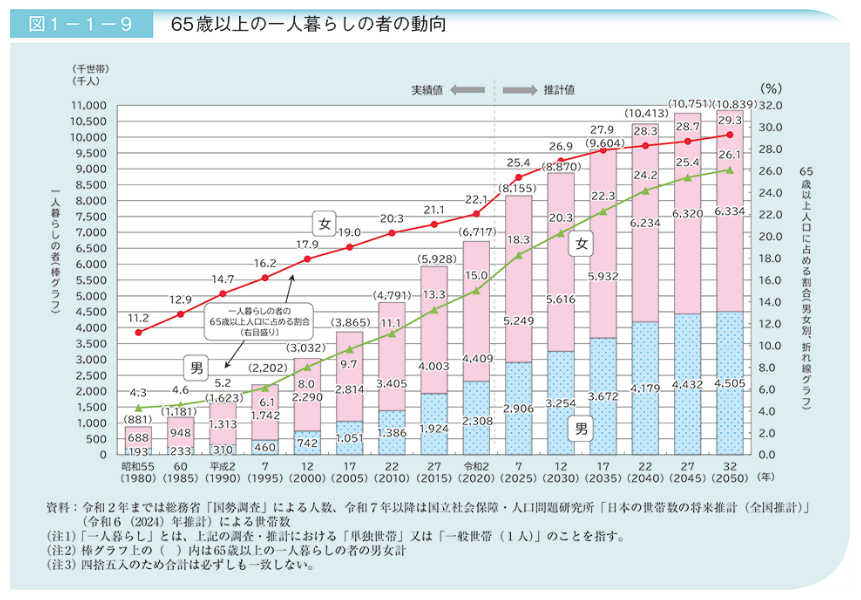

内閣府の調査によれば、65歳以上の一人暮らしの高齢者(男女計)は、1980年には約88万人(男性約19万人、女性約69万人)でした。2020年には約672万人(男性約231万人、女性約441万人)と、この40年間で約7.6倍にも増加しています。

65歳以上人口に占める一人暮らしの方の割合も、1980年の男性4.3%、女性11.2%から、2020年には男性15.0%、女性22.1%へと大きく上昇。特に女性にその傾向が強く見られる結果となりました。

この背景には、結婚しない人の増加や、夫婦どちらかと死別した後も一人で暮らす方の増加、また、子どもがいても同居しない核家族化の進行などが考えられます。

このように、老後を一人で暮らすということはもはや特別なことではなく、誰にとっても身近なライフプランのひとつになっているといえるのです。

持ち家がある高齢者の割合は?

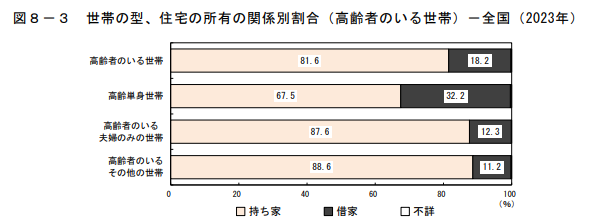

「高齢で一人暮らし」と聞くと、賃貸住宅をイメージされる方もいるかもしれませんが、実は持ち家で暮らす高齢者の方は非常に多いのが実情です。

総務省の「令和5年住宅・土地統計調査」によると、65歳以上の高齢者がいる世帯全体で見た場合、持ち家率は81.6%です。これは、高齢者の多くが長年住み慣れた自宅を所有していることを示しています。

では、一人暮らしの高齢者に絞るとどうでしょうか?同調査では、高齢単身世帯の持ち家率は67.5%でした。全体の持ち家率よりは低いものの、依然として高い水準にあることがわかります。高齢で一人暮らしをしている方のうち、3人に2人は持ち家で生活しているのです。

この章では、公的な統計データをもとに65歳以上の一人暮らしの方の「収入」と「支出」の平均額を見ていきます。

ご自身の状況と照らし合わせながら、老後の家計イメージを具体化していきましょう。

【データで見る】一人暮らし高齢者の平均的な「収入」

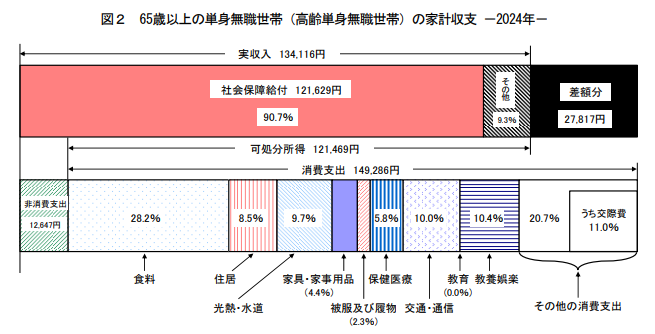

老後の一人暮らしのおもな収入源となるのは、多くの場合「公的年金」です。総務省統計局の「家計調査報告(家計収支編)2024年」によると、65歳以上の単身無職世帯の平均的な実収入は、月額で約13.4万円でした。

この収入の大部分を占めるのが「社会保障給付」、つまり年金です。金額は約12.2万円であり、収入全体の約90.7%を示しています。ただし、これはあくまでも平均値です。現役時代に加入していた年金制度や加入期間によって、実際に受け取る年金額は異なります。

例えば、厚生労働省の「令和5年度 厚生年金保険・国民年金事業の概況」によると、厚生年金受給者(国民年金含む)の平均年金月額は約14.7万円。国民年金のみの受給者では約5.8万円と差があります。

ご自身の年金見込額が気になる方は、日本年金機構の「ねんきん定期便」や「ねんきんネット」で確認してみましょう。

【データで見る】一人暮らし高齢者の平均的な「支出」

次に、支出について見てみましょう。先ほどの総務省「家計調査報告(家計収支編)2024年」によると、65歳以上の単身無職世帯の平均的な支出総額(実支出)は、月額で約16.2万円でした。

この支出総額は、日々の生活に必要な食費や光熱費などの「消費支出:約14.9万円」と、税金や社会保険料など、直接的な消費ではない「非消費支出:約1.3万円」を合計したものです。

この「消費支出」について、もう少し深掘りして説明します。

項目別に見る生活費の内訳(食費、光熱費、医療費など)

毎月の「消費支出」(平均14.9万円)は、具体的にどのようなことにお金が使われているのでしょうか。その内訳を見てみましょう。

| 項目 | 月平均額 |

| 食料 |

42,085円 |

| 住居 | 12,693円 |

| 光熱・水道 | 14,490円 |

| 家具・火事用品 | 6,596円 |

| 被服及び履物 | 3,385円 |

| 保健医療 | 8,640円 |

| 交通・通信 |

14,935円 |

| 教養娯楽 |

15,492円 |

| その他の消費支出(交際費など) |

30,956円 |

内訳では「食料」が最も大きな割合を占めています。また、持ち家の場合では「住居」が低く抑えられますがゼロではありません。通信費(スマホ代など)や、交際費、趣味にかける費用なども、生活の質を保つためには必要です。

持ち家ならではの支出項目:固定資産税・修繕費

持ち家暮らしの場合、賃貸住宅のような毎月の家賃負担はありません。これは大きなメリットですが、一方で持ち家だからこそ発生する費用があることを忘れてはいけません。代表的なものが「固定資産税」と「修繕費」です。

| 費用の種類 | 支払時期 | 内容・注意点 |

|

固定資産税 都市計画税 |

原則として年4回に分けて納付 (一括納付も可) |

・毎年1月1日時点の土地・建物の所有者に課税される地方税 ・税額は自治体が決定する評価額に基づいて計算される |

| 修繕費 |

不定期 (数年〜十数年ごと) |

・外壁塗装、屋根の葺き替え、給湯器交換、水回り(キッチン、風呂、トイレ)のリフォームなど |

| (マンションの場合) |

管理費:毎月 修繕積立金:毎月 |

・共用部分の維持・管理費用 ・将来の大規模修繕に備える費用 |

これらの持ち家特有のコストは老後の生活費を考えるうえで見落とされがちですが、しっかりと予算に組み込んでおきましょう。

この章では「持ち家あり」の男性・女性それぞれの場合について、老後一人暮らしにかかる生活費の目安をシミュレーションします。

ご自身の状況に近いデータを参考にして、より身近な視点で老後のお金について考えてみてください。

男性の場合:必要な生活費と老後資金の目安

まずは持ち家にお住まいの男性が老後一人暮らしをする場合、どれくらいの生活費(支出)が必要になるか見てみましょう。

| 男性の平均寿命 | 81.09歳 | 厚生労働省「令和5年簡易生命表」より |

| 平均的な支出 |

16.2万円 |

総務省「家計調査報告(家計収支編)2024年」より |

| 老後の生活費 |

3,110.4万円 |

16.2万円 × 192ヵ月(65歳〜81歳) |

平均的な男性の場合、老後に必要になる生活費は約3,110万円です。

では、この生活費を年金収入で賄えるのでしょうか?厚生労働省「令和5年度 厚生年金保険・国民年金事業の概況」の調査によると、男性の老後期間全体(192ヵ月)の収入は次のようになります。

| 平均年金月額 | 老後期間全体(192ヵ月)の金額 | |

|

厚生年金 (基礎年金含む) |

約16.7万円 |

約3,206万円 |

|

国民年金 (基礎年金のみ) |

約6.0万円 |

約1,152万円 |

参考:厚生労働省「令和5年度 厚生年金保険・国民年金事業の概況」(P.26:参考資料3、P.27:参考資料4)

平均的なケースで比較すると、生涯の必要生活費(支出)約3,110万円に対して、

- 厚生年金受給者の場合:プラス96万円(3,206万円 - 3,110万円)

- 国民年金受給者の場合:マイナス1,958万円(1,152万円 - 3,110万円)

という結果になります。これはあくまで平均値での試算であり、個人の状況(健康状態やライフスタイル)によって大きく異なる点は注意が必要です。

女性の場合:必要な生活費と老後資金の目安

次に、持ち家にお住まいの女性が老後一人暮らしをする場合を見てみましょう。こちらも、まずは生涯で必要となる生活費(支出)から試算します。

| 女性の平均寿命 | 87.14歳 | 厚生労働省「令和5年簡易生命表」より |

| 平均的な支出 |

16.2万円 |

総務省「家計調査報告(家計収支編)2024年」より |

| 老後の生活費 |

4,276.8万円 |

16.2万円 × 264ヵ月(65歳〜87歳) |

女性の場合、老後期間が長いこともあり生涯で必要となる生活費(支出)の目安は約4,277万円と、男性よりも大きな金額です。

では、年金収入はどうでしょうか?

| 平均年金月額 | 老後期間全体(264ヵ月)の金額 | |

|

厚生年金 (基礎年金含む) |

約10.7万円 |

約2,825万円 |

|

国民年金 (基礎年金のみ) |

約5.6万円 |

約1,478万円 |

参考:厚生労働省「令和5年度 厚生年金保険・国民年金事業の概況」(P.26:参考資料3、P.27:参考資料4)

平均的なケースで比較すると、生涯の必要生活費(支出)約4,277万円に対して、

- 厚生年金受給者の場合:マイナス1,452万円(2,825万円 - 4,277万円)

- 国民年金受給者の場合:マイナス2,799万円(1,478万円 - 4,277万円)

という結果でした。もちろん、これも平均値での試算です。しかし男性と比較すると、女性は平均寿命が長く、年金受給額が低い傾向にあります。そのため、同じ支出レベルで計算すると月々の赤字額が大きくなるのです。

持ち家を活かして老後資金を確保するにはどのような方法があるでしょうか。ここでは代表的な方法を3つ紹介します。

それぞれの特徴を理解して、ご自身の状況や考え方に合った方法を検討しましょう。

方法1.自宅を売却して住み替える

最も直接的な方法が、自宅を売却して住み替えることです。売却によってまとまった資金を得て、よりコンパクトな住居や生活利便性の高い場所、あるいはサービス付き高齢者向け住宅などに住み替えます。

この方法のメリットは、何といっても一度に大きな資金が確保できることです。また、売却後は固定資産税や修繕費といった持ち家特有の維持費負担からも解放されます。ライフスタイルや身体状況の変化に合わせて、住みやすい環境に移れることも利点のひとつです。

ただし、不動産市況によっては想定より低い価格でしか売れなかったり、買い手が見つかるまでに時間がかかったりするおそれがあります。何より、長年住み慣れた家や地域コミュニティから離れるという精神的な側面も考慮する必要があるでしょう。

方法2.リバースモーゲージを利用する

「リバースモーゲージ」は、自宅を担保にして金融機関などから融資を受け、老後の生活資金などに充てる仕組みです。

融資は、毎月少しずつ受け取る、あるいは一時金として受け取るなどの方法があります。返済は、生きている間は利息のみを支払い、亡くなった後に担保となっていた自宅を売却するなどして借入元金を一括で返済するのが一般的です。

メリットとしては、住み慣れた家を離れることなく老後資金を確保できる点が挙げられます。しかし、注意点もいくつかあります。例えば、利用できる年齢(通常55歳や60歳以上など)や、担保となる物件の種類、所在地などに制限があることが多いです。

方法3.リースバックを利用する

「リースバック」は、自宅をリースバック事業者(不動産会社など)に一度売却し、その後、その事業者と賃貸借契約を結んで、毎月家賃を支払いながら同じ家に住み続ける方法です。

メリットとしては、リバースモーゲージと同様に住み慣れた家に住み続けながら、まとまった現金を得られる点です。売却後は所有者ではなくなるため、固定資産税の支払い義務はなくなります。

ただし、デメリットや注意点も少なくありません。まず、売却価格が通常の市場価格よりも安くなる傾向があります。そして、売却後は賃貸として住むことになるため、毎月の家賃支払いが発生します。

将来の買い戻し価格が売却価格よりも高く設定されている場合もあるため、契約内容は細部までしっかり確認することが不可欠です。

老後の生活費不足に備えるために、現役時代から取り組める、あるいは老後も継続できる資金準備の方法を4つ紹介します。

ひとつずつ見ていきましょう。

対策1.計画的に貯蓄する

老後資金準備の基本となるのが「貯蓄」です。

まずは、ご自身の老後にどれくらいの資金が必要になりそうか、目標額を設定することから始めましょう。目標額が決まったら現在の収入と支出を把握し、毎月いくら貯蓄に回せるかを見積もります。

なかなか貯蓄ができないという方におすすめなのが「先取り貯蓄」です。給料が入ったらまず貯蓄分を別の口座に移し、使う前に確保します。仕組みを作れば、無理なく貯蓄を続けられるでしょう。

なお、先取り貯蓄でお金を効率的に貯めるならUI銀行がおすすめです。UI銀行の定期預金は、魅力的な金利が設定されており、あなたの資産形成を継続的にサポートします。UI銀行の最新の金利は、下記のリンクからご確認ください!

\資産を着実に増やしたい方におすすめ!/

「UI銀行の定期預金」をチェックする

対策2.定年後も長く働く

収入を得る期間を延ばす、つまり「定年後も働く」ということも老後資金対策として有効な選択肢のひとつです。働くことは経済的なメリットだけでなく、社会とのつながりを保ち、健康維持や生きがいにもつながるという側面もあります。

2021年4月には「高年齢者雇用安定法」が改正され、企業には70歳までの就業機会を確保することが努力義務とされました。これにより、以前よりも高齢者が働き続けやすい環境が整いつつあります。

必ずしもフルタイムで働く必要はなく、体力や健康状態に合わせて、パートタイムや短時間勤務など、無理のない範囲で社会と関わりながら収入を得る道を探ってみましょう。

対策3.公的年金を増やす(任意加入・繰下げ受給)

老後の生活を支える基盤となる公的年金。この受け取り額を増やすための制度が「任意加入」と「繰下げ受給」です。

| 制度 | 対象となる方 | 内容 |

| 任意加入 |

・60歳以上65歳未満で、国民年金の満額(40年納付)に満たない方 ・老齢基礎年金の受給資格期間を満たしていない方 ・海外在住の日本人 など |

・60歳以降も国民年金保険料を納付することで、将来受け取る年金額を増やせる |

| 繰下げ受給 | ・65歳時点で老齢年金の受給権がある方 |

・66歳〜75歳の間で受給開始を遅らせることができる ・1ヵ月遅らせるごとに0.7%増額 ・最大84%(75歳開始)増えた年金を受け取れる |

繰下げ受給は長生きするほどメリットが大きくなる制度です。一方で、早く亡くなった場合は受け取り総額が少なくなる点は注意しておきましょう。

対策4.iDeCoやNISAなど、資産運用を活用する

貯蓄や年金だけでは老後資金が不安という場合に考えたいのが、お金にも働いてもらう「資産運用」です。特に、国が税制面で優遇している「iDeCo(イデコ)」と「NISA(ニーサ)」は、老後の資金作りの強い味方になります。

| 制度 | 制度の概要 | 主な税制メリット |

|

iDeCo (個人型確定拠出年金) |

・自分で掛金を拠出し、運用商品を選んで積み立てる私的年金制度 |

・掛金が全額所得控除(所得税・住民税軽減) ・運用益が非課税 ・受取時も控除あり |

|

NISA (少額投資非課税制度) |

・毎年一定額までの投資で得た利益(配当金・売却益)が非課税になる制度 ・2024年から新NISAとなり、非課税期間が無期限化、投資枠が拡大 |

・運用益が非課税 (年間:最大360万円) (投資上限額:1,800万円) |

これらの制度を上手に活用することで、効率的に老後資金を準備できる可能性が高まります。ただし、どちらも投資である以上、元本保証はなく価格変動リスクが伴います。リスクを理解したうえで、無理のない範囲で始めることが大切です。

これからNISAを始めるなら、東京きらぼしフィナンシャルグループの「きらぼしライフデザイン証券」で口座開設するのがおすすめです。UI銀行経由なら、スマートフォンアプリからスムーズにNISA口座開設の手続きを進められます。

今ならUI銀行の「NISA口座開設キャンペーン」も実施中ですので、この機会にぜひチェックしてみてください。

\おトクにNISAを始めよう!/

本記事では、持ち家がある場合の老後一人暮らしにかかる生活費の実態と、その備えについて詳しく解説してきました。

平均的なデータを見ると、年金収入だけでは生活費が不足する可能性があります。まずはご自身の状況を把握し、計画的に資金を準備することから始めてみましょう。

また、老後の暮らしを豊かにするのはお金だけではありません。健康や、これまで培ってきたスキル、大切な人たちとのつながりなど、目には見えないさまざまな「資産」も、あなたの人生を彩る大切な要素です。

UI銀行では、お金以外の価値も含めたあなたの多様な強み=「わたし資産」をAIが診断する「わたし資産診断」をご用意しています。ご自身が今どのような「わたし資産」を持っているのか、そしてこれからどんな資産を育てていきたいのか。ぜひ一度、無料の「わたし資産診断」を試してみてください。

\気軽に診断してみよう!/

・本記事は2025年7月17日の各種情報に基づいて作成しておりますが、将来の相場や市場環境、制度の改正等を保証するものではありません。

企業プロフィール

株式会社UI銀行

UI銀行は、連携パートナーやきらぼし銀行を始めとしたきらぼしグループ各社と協働し、対面・非対面それぞれの良さを活かした多様なサービスを通じ、お客さまのお金だけでなく、健康や知識、人とのつながりといった見えない資産=「わたし資産」を増やすお手伝いをしていきます。

現在のあなたはどんなタイプ?9つのわたし資産の重要度をAIで判定!

あなた自身の多様な資産を知り、わたし資産をふやそう!

わたし資産スコアをためるとガチャ抽選で、プレゼントがもらえる企画を実施中!!