住宅ローンで月々10万円の返済はきつい?無理のない返済計画を立てるための3ステップを解説

2025年05月28日

住宅ローンを利用する際には、無理のない返済計画を立てることが大切です。なんとなく「月々10万円くらいかな?」と安易に設定してしまい、あとから家計がきついと後悔するケースも少なくありません。

この記事では、年収ごとの無理のない返済金額の目安や、返済計画の立て方を解説します。将来住宅ローンの返済に困らない借入れをしたい方は、ぜひ最後までご覧ください。

TOPICS

住宅ローンの返済額を月々10万円と設定した場合、「きつい」と感じるかどうかは各家庭の状況によって異なります。多くの場合、住宅ローンは長年にわたって返済が続くため、借入れ時に入念な計画が必要です。

返済が始まってから「月々10万円の返済はきつい」と後悔してしまうケースとして、例えば下記のような状況が考えられます。

- 住宅ローン以外の支出を考慮できていなかったケース

- 世帯年収に対して無理のある返済額を設定してしまったケース

- 生活や収入の変化を考慮していなかったケース

- 金利が上がって返済額が増えてしまったケース

- 老後も年金から返済する計画をしているケース

- 災害リスクを想定していなかったケース

この章では、それぞれのケースを解説します。

ケース1.住宅ローン以外の支出を考慮できていなかったケース

予想外に住宅に付随する費用が膨らんで「きつい」と感じるケースです。ローンの返済額は月々10万円であったとしても、住宅を維持するには固定資産税や火災・地震保険の保険料、修繕費などの支払いが別途発生することを把握しておきましょう。

例えば、マンションと戸建住宅でかかる維持費は下記のとおりです。

|

マンション |

戸建住宅 |

|

● 管理費 |

● 修繕費 |

これらの維持費も考慮しつつ、月々の返済額を設定する必要があります。

ケース2.世帯年収に対して無理のある返済額を設定してしまったケース

世帯年収に対して返済額が大きく、家計の負担となってしまうケースです。将来的に年収が上がることを想定して、多めに返済額を設定してしまうケースもみられます。

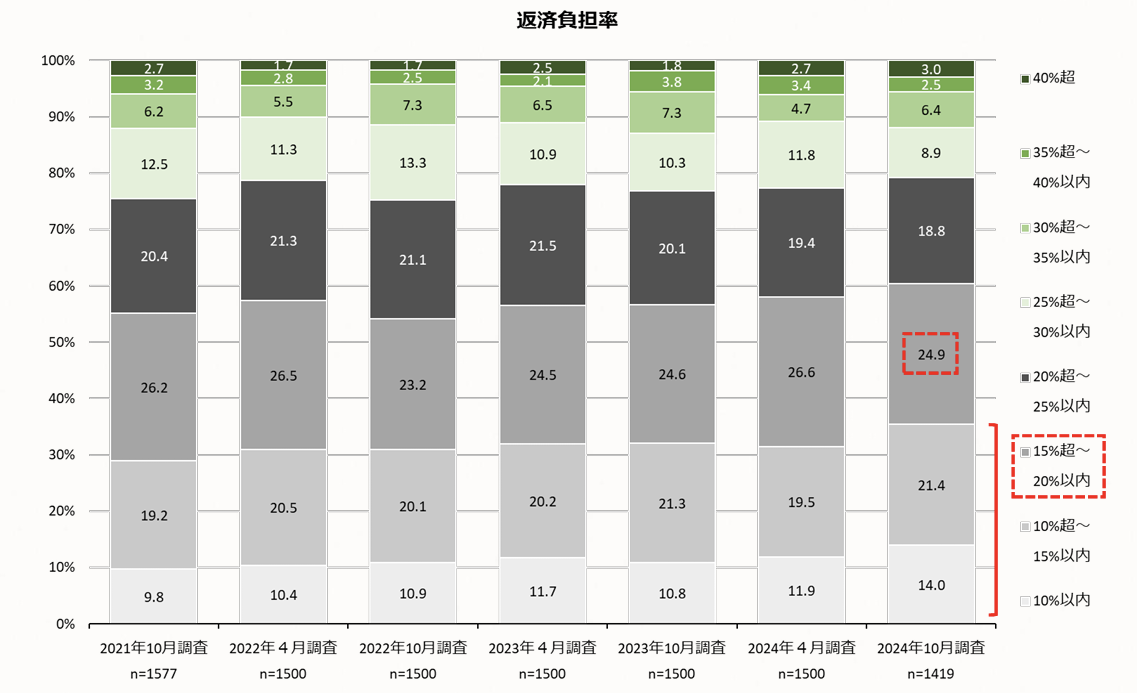

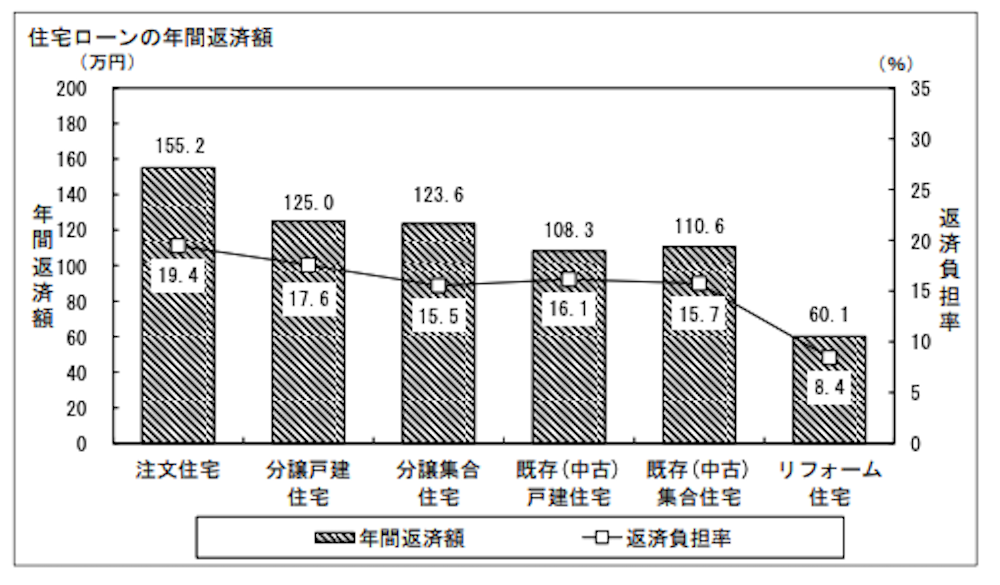

住宅金融支援機構の資料によると、年収に対するローンの割合を示す返済負担率は「15%超〜20%以内」が最多でした。約8割の人が30%程度にとどめているため、多くても30%程度までを目安に設定するとよいでしょう。

なお、年収ごとの返済額目安については記事の後半で解説します。

>>>「【年収別】住宅ローン月々10万円の返済は妥当?」を先にチェック<<<

ケース3.生活や収入の変化を考慮していなかったケース

ライフイベントによる支出や、収入の変動も可能な限り想定しておくと安心です。

よくあるのは、体調不良や育児・介護の都合で想定外に配偶者が仕事を辞めるケース。突然の支出増加や収入減にも対応できるように、余裕を持った返済計画が大切です。

当面の生活費を確保しておいたり、適切な保障内容で医療保険やがん保険を契約したりすることで、すぐに困窮する事態を防ぐことができます。住宅購入とあわせて検討するとよいでしょう。

ケース4.金利が上がって返済額が増えてしまったケース

変動金利で借りている場合は、金利が上がると同じ借入額でも月々の返済額が増加してしまいます。一方、固定金利で借りている場合は、通常変動金利より金利は高いものの、固定期間は月々の返済額は一定を保つことができます。金利が上がった場合のリスクも想定したうえで、固定金利か変動金利か検討しましょう。

金利の種類の詳細は、記事の後半で解説します。

>>>「無理のない住宅ローン返済計画を立てるための3ステップ」を先にチェック<<<

ケース5.老後も年金から返済する計画をしているケース

住宅ローンを老後まで返済する計画にしている場合、受給する年金から月10万円を返済すると生活費を圧迫するおそれがあります。参考までに、令和元年時点の年金の平均受給額は次のとおりです。

- 国民年金のみ(自営業や専業主婦など) :約5万6,000円/月

- 国民年金+厚生年金(会社員や公務員など):約14万4,000円/月

参考:厚生労働省「令和元年度厚生年金保険・国民年金事業の概況」

医療費や介護費など将来的にかかる費用も想定したうえで、返済計画を立てるようにしましょう。

ケース6.災害リスクを想定していなかったケース

大災害が発生すると、家屋の損傷や避難、それにともなう生活費の増加など、予想外の支出が発生します。家の修繕や生活の維持を優先することになり、月々の返済が厳しくなることも考えられるでしょう。

突発的な支出を想定した資金をある程度確保しておくためにも、やはり余裕をもった返済計画を立てる必要があります。

また、災害対策として地震保険に加入して備えておく方法も有効です。保険金は家屋の修繕費用にはもちろん、当面の生活や引越し費用など暮らしの立て直しにも使えます。

それでは、月々10万円を無理なく返済するには、どの程度の年収があればよいのでしょうか。この章では、年収ごとに無理のない返済額を実際に試算して解説します。

返済額月々10万円の住宅ローンで購入できる物件の総額は?

まずは、返済額月々10万円で借入総額いくら借りられるのかを把握しておきましょう。

例えば、借入条件/返済期間30年、全期間固定・金利0.445%、ボーナス払いなしで試算 した場合、月々約10万円の返済なら3,400万円の借入れができる計算です。

| 借入れ総額 | 34,000,000円 |

| 毎月の返済額 | 100,900円 |

| 年間の返済額 | 1,210,870円 |

金利が上記の試算より低ければ、同じ返済額でも借りられる金額は増え、逆に金利が高ければ借りられる金額は減ります。

なお、住宅ローンの計画を立てるときは「いくら借りられるか」ではなく、家計の状況をふまえて「いくら返せるか」で考えることが大切です。記事後半の「無理のない返済計画を立てるための3ステップ」も参考にしながら、慎重に計画しましょう。

月々10万円を返済できる目安は年収400〜600万円前後

それでは、具体的にどれくらいの年収があれば、月々10万円を無理なく返済できるのでしょうか。

月々10万円の返済をする場合、年間の返済額は10万円×12ヵ月=120万円。返済負担率は年収の20〜30%に設定するのが理想であるため、これを基本に計算すると年収400〜600万円あれば月々10万円の返済は無理のない範囲といえます。

実際は資産状況や家庭の状況により異なるため、あくまで目安として参考にしてみてください。続いて、年収ごとに無理のない返済額の目安を試算します。

【年収300万円】無理のない返済額は月々いくら?

【計算式】年収 × 返済負担率 = 年間返済額

300万円× 20〜30% = 60〜90万円 (月々5.0〜7.5万円程度)

理想的な返済負担率20〜30%で計算する場合、年収300万円の場合は月々5.0〜7.5万円程度が無理のない返済額の目安といえます。

返済額を月々10万円に設定してしまうと、突発的な出費や生活の変化に対応しにくくなるので注意しましょう。

【年収500万円】無理のない返済額は月々いくら?

【計算式】年収 × 返済負担率 = 年間返済額

500万円× 20〜30% = 100〜150万円 (月々8.3〜12.5万円程度)

理想的な返済負担率20〜30%で計算した場合、年収500万円の場合は月々8.3〜12.5万円程度が無理のない返済額の目安といえます。

不測の事態に備えて当面の生活防衛費を確保したうえで、ローンの返済計画を立てると安心です。

【年収700万円】無理のない返済額は月々いくら?

【計算式】年収 × 返済負担率 = 年間返済額

700万円× 20〜30% = 140〜210万円 (月々11.6〜17.5万円程度)

理想的な返済負担率20〜30%で計算した場合、年収700万円の場合は月々11.6〜17.5万円程度が無理のない返済額の目安といえます。返済額として月々10万円に設定しても、突発的な出費や生活の変化に対応できるでしょう。

ここからは、無理のない住宅ローン返済計画を立てるためのステップを3つに分けて解説します。住宅購入を検討中の方は、ぜひご自身の家計と照らし合わせて考えてみてください。

ステップ1.返済額の相場を確認する

希望する物件タイプが決まっていれば、返済額の相場をチェックしておきましょう。

国土交通省の調査によると、住宅ローンがある世帯の年間返済額の平均は、注文住宅の取得世帯で最も高く155.2万円。単純に12ヵ月で割ると、ひと月あたりの返済額は約13万円です。

一方、中古戸建住宅を取得した世帯の年間返済額は平均108.3万円。ひと月あたり約9万円なので、ローンの返済額を抑えたい方は中古住宅も候補に入れるとよいでしょう。

もちろん地域などによって住宅の購入金額は異なるため、あくまで平均値として参考にしてみてください。

ステップ2.家計の見直しをする

毎月の収支から、いくらであれば無理なく返済できるかを考えてみることも大切です。まずは現状の家計の収支を把握しましょう。現在支払っている家賃は、住宅ローン返済額の参考になります。

なお、返済計画を立てる場合には、現在の収支だけでなく今後のライフプランもふまえる必要があります。子どもの教育資金・車などの購入に加えて、病気や災害といった不測の事態も考慮しておきたいところです。

また、月々の返済額を抑えたいなら、頭金を用意して住宅ローンの借入額を減らす方法もあります。すぐに購入したいのでなければ、計画的に頭金を用意するのもよいでしょう。

ステップ3.シミュレーションしながら返済方法を検討する

無理のない返済金額を把握したら、具体的に住宅ローンをシミュレーションしてみましょう。住宅ローンを借りる際に検討すべき点は下記のとおりです。

返済期間

返済期間は最長35年としている金融機関が多く、返済終了時の年齢制限(75歳や80歳など)が設けられていることが一般的です。UI銀行では住宅ローンの返済期間は最長50年・完済時年齢は満75歳以下に設定されています。

返済期間を長く設定するメリット・デメリットは下記のとおりです。長く借りるほどトータルの総返済額は増えるという点に注意しましょう。

| メリット | デメリット |

| 毎月の返済額を抑えられる | 長く借りるほど利息負担は重くなり、トータルの総返済額が増える |

元利均等返済と元金均等返済

毎月の返済額に利息をどう含めるのか、「元利均等返済」と「元金均等返済」の2パターンから選択します。

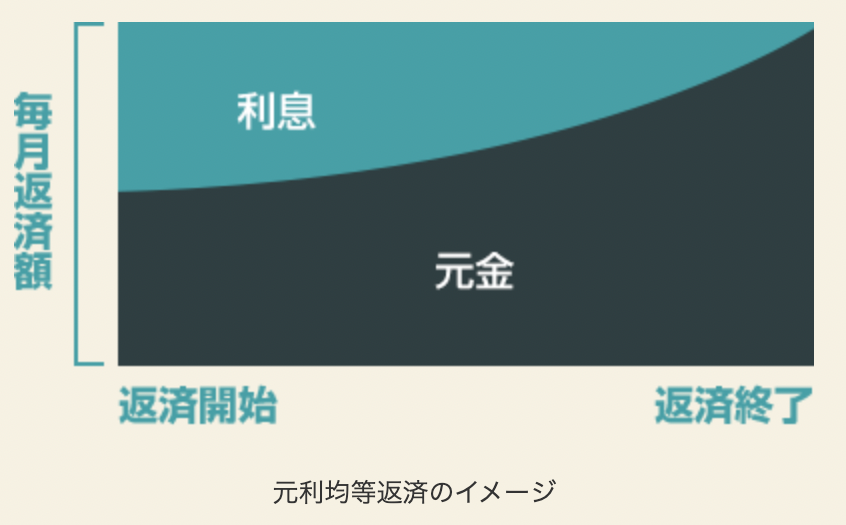

まず、元利均等返済とは、毎月の支払額が一定額になるように元金+利息を支払っていく返済方法です。毎月の返済額が一定なので、返済の見通しが立てやすいところがメリットといえます。

出典:一般社団法人 全国銀行協会「住宅ローンの仕組みと返済方法」

| メリット | デメリット |

| ● 毎月の返済額が一定なので、返済計画が立てやすい | ● 元金均等返済に比べて元金の返済スピードが遅くなるため、トータルの総返済額は増える |

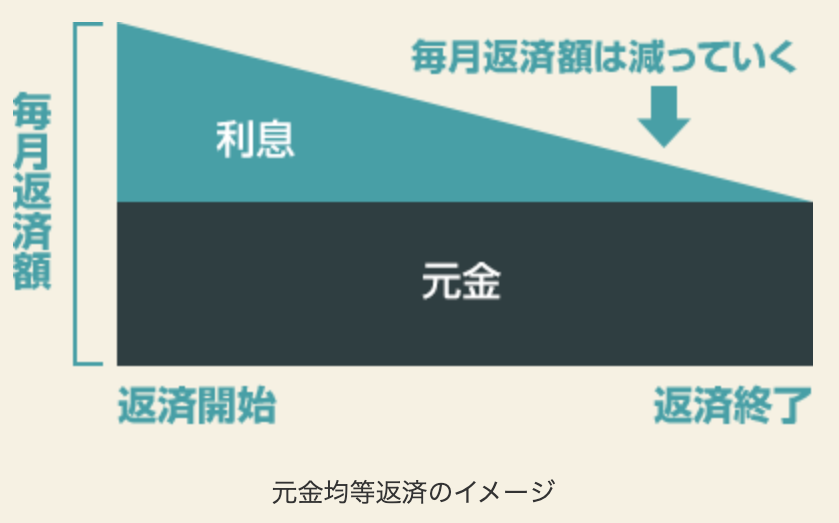

続いて、元金均等返済とは、毎回の返済額のうち元金に充当する部分を一定にして、そこに利息を上乗せする返済方法です。元金を計画的に減らしていける一方、返済開始当初は返済の負担が重くなるところが懸念点といえます。

出典:一般社団法人 全国銀行協会「住宅ローンの仕組みと返済方法」

| メリット | デメリット |

| ● 返済が進んで元金が減っていくにつれ、返済額が減っていく ● 元利均等返済に比べて元金部分の返済が早く進むため、トータルの総返済額は減る |

● 返済開始からしばらくの間は、返済額が多くなる |

固定金利と変動金利

住宅ローンには、下記のとおり複数の金利タイプが用意されています。

- 全期間固定金利型

- 変動金利型

- 固定金利期間選択型

全期間固定金利型は、借入れ全期間にわたって金利が変わらない金利タイプ。借入時から完済まで、契約時の金利で返済を行います。

出典:一般社団法人 全国銀行協会「変動で返す?固定で返す?住宅ローンの金利タイプ」

| メリット | デメリット |

| ● 毎月の返済金額が確定しているため、返済計画が立てやすく家計が安定する ● 金利の低い時期に契約すれば、完済まで低金利のまま |

● 変動金利型に比べて金利が高めに設定されていることが多く、高い金利の負担が続く |

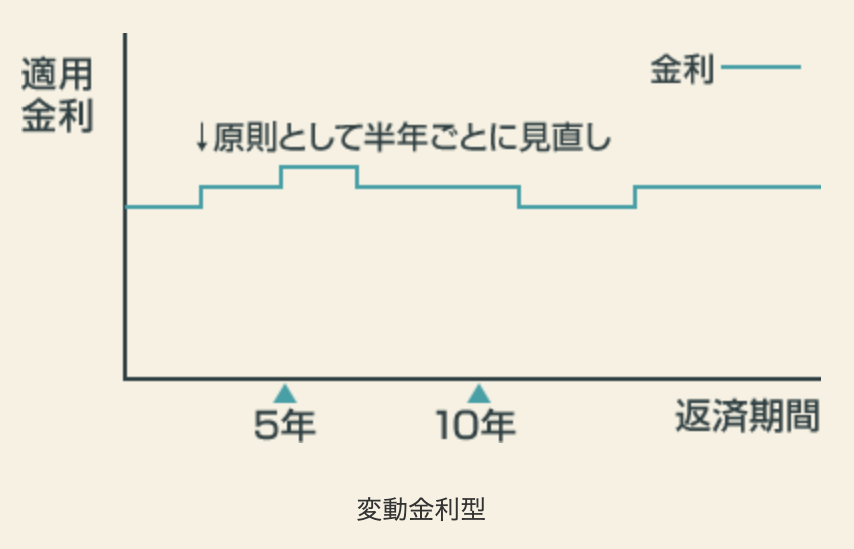

一方、変動金利型は、通常半年ごとに金利が見直される金利タイプです。

出典:一般社団法人 全国銀行協会「変動で返す?固定で返す?住宅ローンの金利タイプ」

| メリット | デメリット |

| ● ローンに適用される金利が下がる場合、将来的に月々の返済額が減る可能性がある。 ● 金利が大きく上昇した場合でも、毎回の返済額は通常5年ごとに見直されるため、すぐに家計に影響するわけではない |

● ローンに適用される金利が上がる場合、将来的に月々の返済額が増える可能性がある。 ● (元利均等返済の場合)金利が上がると、返済額のうち利息が占める割合が高くなり、元金があまり減らない |

金利が低ければ固定金利より有利になる一方、返済の途中で金利が上昇するケースも考えられます。住宅ローンの返済額が増えた場合でも無理なく返済できるのか、借入前によく確認しておきましょう。

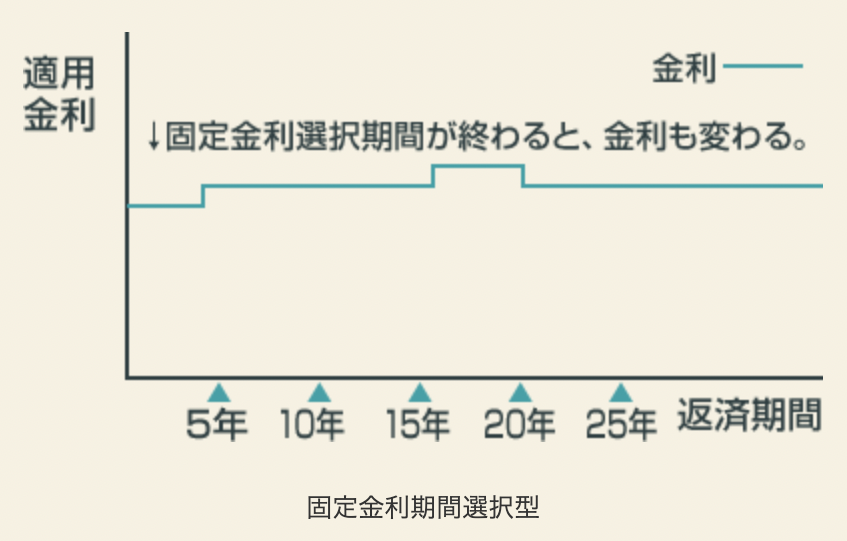

3つめの固定金利期間選択型は、契約時に2年・3年・5年・10年などの期間を選択し、その期間の金利を固定するタイプ。固定期間が経過したときに、その時点の金利水準で変動金利型にするか、再び固定期間を設定するのか選べます。

出典:一般社団法人 全国銀行協会「変動で返す?固定で返す?住宅ローンの金利タイプ」

| メリット | デメリット |

| ● 固定金利期間中は、金利が変動しても返済額が変わる心配がない |

● 固定期間終了後の月々の返済額はその時点の金利によるので、ローン契約時点ではわからない |

なお当サイトでは住宅ローンの返済額をシミュレーションできます。「まずは大体の返済額を確認してみたい」という方は、下記リンク先で今すぐ確認してみてください。

\最寄りのきらぼし銀行窓口で相談可能!/

「返済額シミュレーション」をチェックする

すでに住宅ローンを借りていて、「月々の返済がきつい」という方もいるでしょう。そのような場合は、住宅ローンの返済プランや家計を見直すことで、返済を軽減できる可能性があります。

すでに住宅ローンを借りていて、「月々の返済がきつい」という方もいるでしょう。そのような場合は、住宅ローンの返済プランや家計を見直すことで、返済を軽減できる可能性があります。

住宅ローンの返済プランを見直す

現在契約している住宅ローンの金利が高い場合など、住宅ローンの返済プランを見直すことで負担を下げられる可能性があります。

住宅ローンの返済を減らす方法は、主に「繰り上げ返済」と「住宅ローンの借換え」の2つ。それぞれ解説します。

繰り上げ返済

繰り上げ返済とは、通常の返済とは別にローンの元金部分を返すことです。繰上げ返済して元金が減ると、その分の利息も減るのがメリットです。

このあと紹介する「借換え」を行うより手数料が安いのも利点。収入の増加や臨時収入などで資金に余裕ができたときに検討するとよいでしょう。

住宅ローンの借換え

借換えとは、残高分をより金利の低い住宅ローンで新たに借入れ、それまでの住宅ローンを完済することを指します。金利の低いローンに借換えることで、月々の返済額を減らす効果が見込めます。

借換え時に返済期間を延長することで、月々の返済額を減らすことも可能。ただし、金融機関によっては返済期間を変更ができないこともあるので事前に確認しましょう。

また借換えは新たに住宅ローンを組むため、保証料や登録免許税・司法書士手数料といった諸費用が50〜70万円ほど発生します。借換えのメリットがあるのか、十分に試算したうえで決定しましょう。

なお当サイトでは、住宅ローン借換えのシミュレーションができます。「どれくらい返済の負担が減るのか確認したい」という方は、下記リンク先で今すぐ確認してみてください。

\最寄りのきらぼし銀行窓口で相談可能!/

「借換えシミュレーション」をチェックする

家計を見直す

住宅ローンの返済がきついと感じたら、家計を見直してみるのも効果的です。通信費や契約したままになっているサブスクリプション料金など、あらためて見直してみると無駄が見つかることもあります。ファイナンシャルプランナーの資格をもった専門家に相談してみるのもおすすめです。

また、スキルアップや転職・副業で収入増をめざすのも一手。ぜひ返済に充てる余力をつくる方法を考えてみましょう。

住宅ローンの借入では、現在の家計の収支やライフプランをふまえて、返済可能な金額をシミュレーションすることが大切。年収やローンの設計によっては、月々10万円の返済プランも可能です。

まずは、この記事で解説した「無理のない住宅ローン返済計画を立てるための3ステップ」に沿って、あなたの家計にあった返済金額を確認することから始めましょう。

なお、店舗を持たないネット銀行のUI銀行では、スマートフォンで完結できる手続きも多く、ご自宅にいながら簡単にお申し込みいただけます。ペアローンにも対応できるUI銀行の住宅ローンの詳細は、下記のリンクから確認ください!

\顔の見えるデジタルバンク!/

「UI銀行の住宅ローン」をチェックする

・住宅ローン取引を検討される場合には、別途当該住宅ローン商品の資料をよくお読みいただき、十分にご理解されたうえで、お客さまご自身の責任と判断で行っていただくようお願いいたします。

・本記事は2025年2月28日の各種情報に基づいて作成しておりますが、将来の相場や市場環境、制度の改正等を保証するものではありません。

企業プロフィール

株式会社UI銀行

UI銀行は、連携パートナーやきらぼし銀行を始めとしたきらぼしグループ各社と協働し、対面・非対面それぞれの良さを活かした多様なサービスを通じ、お客さまのお金だけでなく、健康や知識、人とのつながりといった見えない資産=「わたし資産」を増やすお手伝いをしていきます。

現在のあなたはどんなタイプ?9つのわたし資産の重要度をAIで判定!

あなた自身の多様な資産を知り、わたし資産をふやそう!

わたし資産スコアをためるとガチャ抽選で、プレゼントがもらえる企画を実施中!!